USA発 サステナブル社会への道~NYからみたアメリカ最新事情第7回/米国のごみリサイクル事情

2016年07月15日グローバルネット2016年7月号

FBCサステナブルソリューションズ代表

田中 めぐみ(たなか めぐみ)

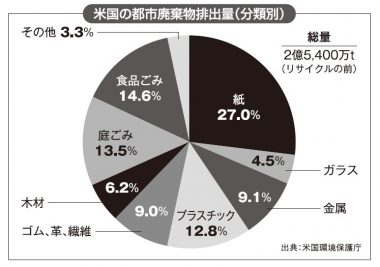

米国環境保護庁によると、アメリカでは年2億5,400万tのごみが廃棄され(図)、そのうちリサイクルされているのは34.3%、エネルギー回収を伴う焼却処分が12.9%、埋め立てなど廃棄が52.8%である。国土が広大な上、焼却による大気汚染への懸念が強いアメリカではいまだに埋め立て処分が多いが、徐々に土地の限界が見え始め、焼却処分への切り替え、リサイクル、生ごみ堆肥化などによりごみゼロを目指す自治体が増えている。

自治体ごとに大きく異なる進捗

人口840万人の大都市ニューヨーク市では、家庭ごみと事業系一般ごみがおのおの年約300万t排出されており、リサイクル率は家庭ごみ16%、事業ごみ19%と全米平均をはるかに下回っている。市内の埋め立て地は2001年に閉鎖され、焼却施設もなく、すべてのごみは市外に運ばれている。米国では家庭ごみの有料回収を実施している自治体が多いが、同市は無料を貫いており、回収・処分費用が財政を圧迫している。財務視点と環境視点から、市は2030年までにごみゼロを目標に掲げ、さまざまな施策を行っている。

とくに力を入れているのは、35%を占める生ごみの回収・堆肥化である。すでに70万人分の家庭での戸別回収を実現しており、今年末までに100万人、2018年末までに全世帯に拡大することを目標としている。生ごみ以外の資源ごみは、紙類とその他 (ガラス、プラスチックなど)に分別されているが、2020年までに両者をまとめて回収し施設で選別するシングルストリーム方式に切り替えるよう業者との話し合いを続けている。事業系ごみは2030年までに90%削減を目標に、条例の改正が行われている。今年5月にはレジ袋に5セント課金する条例が可決されたが、州議会の反対により来年2月まで施行延期されることが決まった。その他、繊維製品や家電の回収強化、学校や公営住宅でのごみ削減に力を入れているが、ごみゼロへの道は遠い。

一方、サンフランシスコやシアトル、ポートランドなど西海岸の各都市は、ニューヨークが試みている取り組みをすでに導入しており、リサイクル率が軒並み50%を超えている。比較的人口が少なく、環境意識が高いこともあるが、東海岸よりアジアに近いため、回収した資源ごみを中国をはじめとするアジア諸国に輸出しやすいことも大きな要因とされる。

サンフランシスコは、2009年から生ごみの戸別回収を行い、2013年には全小売・飲食店で生分解性でないビニール製レジ袋の使用を禁止するなど、他都市に先駆けて新たな取り組みを導入し、同市のリサイクル施設には世界各国から視察団が訪れている。4年後の2020年までにごみゼロという攻撃的な目標を掲げており、2010年にはリサイクル率が80%に達したと発表しているが、建材などの産業廃棄物が含まれているため、実質的には60%程度と見られている。

シアトルは、現在リサイクル率が60%(産廃抜き)、2025年までに70%を目指している。一般ごみや生ごみは有料、資源ごみは無料で回収しているが、資源ごみの回収率を高めるため、昨年、一般ごみ回収時に業者が中身を確認し、資源ごみや生ごみが10%以上含まれている場合は罰金が科されるという条例が可決した。しかしながら、プライバシーの侵害と判断基準の曖昧さから住民団体が市を訴え、今年に入り、回収業者の確認作業を禁止する判決が出されている。

企業のごみゼロ手法

ごみゼロを目標に掲げる企業も増えている。菓子メーカーのマース、穀物メジャーのカーギル、自動車メーカーのフォード、ビールメーカーのミラー・クアーズなどは、国内工場でのごみゼロをすでに実現している。家電小売のベストバイ、オフィス用品小売のステープルズやオフィスデポは、購入元を問わず家電の無料回収を行っている。ソーシャルベンチャーのクローズトループ・ファンドは、リサイクルが難しい資源ごみの回収・選別・再生資金を自治体や事業者に無・低金利で提供しているが、同ファンドに投資しているのは、ウォルマートやコカコーラ、ジョンソン・エンド・ジョンソン、3Mなどの大手企業であり、投資額は各500~1,000万ドル、総額1億ドルに上る。食品関連企業は、規模の大小を問わず食品残渣の堆肥化や売れ残りの寄付を積極的に行っている。これを利用して、賞味期限切れだが飲食可能な製品のみを低価格で販売するスーパーマーケットや、売れ残り原料で作るジュースメーカーなど新たなソーシャルビジネスも生まれている。

原油安の影響を受けるリサイクル業界

多くの自治体や企業がごみゼロに向けて奮闘する一方で、リサイクル業界はここ数年苦境に立たされている。今年に入り、カリフォルニア州最大のリサイクル業者リプラネットが所有工場の3分の1以上に相当する191工場を閉鎖し、従業員の25%を解雇した。米国最大のごみ処理業者ウェイストマネジメントも、過去数年間で30工場を閉鎖し、900人を解雇している。

全米各地でこうした状況が起こっているが、その要因は、原油をはじめとするコモディティ価格の下落である。原油価格の下落に伴い、石油を原料とするバージンプラスチックの価格が下がり、リサイクルプラスチックの価格競争力がなくなり、廃ペットボトルの需要が激減した。多くの州や自治体はリサイクル業者に対し補助金による支援を行っているが、これほどの下落幅には対応できていない。また、アルミニウムやレアメタルの価格も下落しており、廃アルミや廃家電の需要も激減した。再生紙に関しては、主要販売先であった中国が近年のドル高により米国から欧州へと購入先を替えている。これらに加え、中国の経済失速も廃材や再生紙の需要減に拍車を掛けている。

こうした状況を受け、ベストバイは今春、テレビとパソコンモニターの回収を有料とし、有料回収が禁止されている州では回収自体を廃止すると発表した。パソコン本体やプリンターなど他製品は引き続き回収を続けるが、テレビとモニターは昨今の市場動向により損益ゼロを維持できなくなったとしている。小売最大手のウォルマートやオンライン小売のアマゾンなど回収に積極的でない企業も多い中、損益ゼロで無料回収を続ける同社を支持する声もあるが、今後の行く末が懸念されている。

一方、消費財メーカーのP&Gは昨年、こうした市場動向にも関わらず、プラスチック容器のリサイクル樹脂使用量を2020年までに2010年比で倍にすると発表した。しかしながら、同社は業界紙の取材に対し、北米には同社の品質に合うリサイクル原料が足りないため、欧州に頼らざるを得ないと発言している。西海岸で多く見られるシングルストリームの回収方式は効率性が高く消費者の負担も少ないが、マルチストリームよりも品質が落ちる。アジアへの販売が厳しい現在、リサイクル業者は国内企業の需要に合う品質を追求することも検討すべきだろう。

自治体や企業が懸命に資源ごみを回収しても、販売する市場がなければ、リサイクルの仕組みは崩壊する。業者の倉庫にはすでに在庫が山積みになっており、今後もコモディティ価格が回復しなければリサイクル業界の危機はさらに深刻化する。自治体や企業はこれまで高いコモディティ価格の恩恵を受け、リサイクルによる利益を得ていた。今後利益が出なくてもこれまで通りごみゼロに向けた施策を続けられるのか、国内需要に合わせた形にリサイクル方式を変えていくのか、あるいは、これまでのリサイクル努力は単にマーケティングに過ぎなかったのか、真価が問われているのだろう。