特集 脱炭素社会への公正な移行~海外の事例と日本での可能性~具体的な脱炭素トランジション・ファイナンス~石炭火力債務証券化などの動きを中心に

2022年07月15日グローバルネット2022年7月号

東北大学 東北アジア研究センター・同大学院 環境科学研究科 教授

明日香 壽川(あすか じゅせん)

そこで本特集では、諸外国で先行する取り組みを紹介するとともに、1950年代から60年代にかけて日本が経験した石炭から石油へのエネルギー転換を振り返り、「公正な移行」とは何か、また現代の日本でそれを実現するには何が必要かを考えます。

はじめに

気候変動分野でのグリーンボンドなどの環境・社会・ガバナンス(ESG)債の市場が拡大している。しかし、私たちが直面する課題は、再生可能エネルギー(以下、再エネ)発電や新技術へのファイナンスだけでは十分には解決できない。長年の化石燃料依存のエネルギー構造全体を脱炭素へと最適コストで転換し、公正な移行(トランジション)を実現するような経済社会運営が求められる。そのためには、高炭素型の事業・資産・活動を低炭素型にスムーズに転換・移行させる投融資スキーム(「真のトランジション・ファイナンス」と呼ぶ)の構築が必要である。

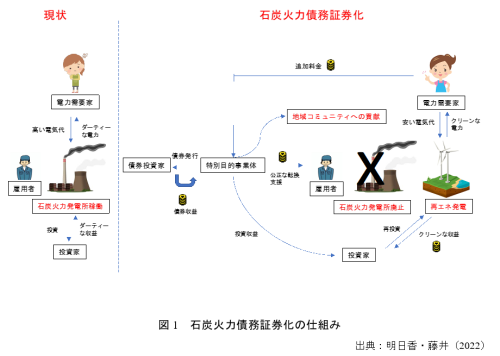

その中で、石炭火力発電の早期廃止を促すような投融資の仕組み作りは最も重要かつ緊急性が高い。今、米国では、その有効なスキームの一つとして石炭火力債務証券化(Coal-Debt Securitization :CDS)が活用されている。

本稿では、まずCDSの仕組みを解説し、次に日本での適用について論じる。そして結びに代えて、公正な転換に関する米国での他の動きを紹介しながら全体をまとめる。

石炭火力債務証券化の仕組み

CDSは、電力会社が保有する既存の銀行融資債務を、低コストの証券化債券、あるいは電気料金支払い者担保債券、電気料金支払い者債務請求担保債券などの債券に転換するものである。CDSの発行を制度化する米国の州では、州政府が保証を付与することで、CDSの格付けを州債並みのAAAに高める。これによって電力会社は低コストでの資金調達が可能になる。

米国の電力会社は、1990年代から、座礁資産や予期せぬ出費に対する顧客負担を軽減するために債務の証券化を利用してきた。例えば、山火事やハリケーンなどによって被害を受けた発電所の修復や原子力発電所の廃止の際に債務証券化が活用された。図1は、このようなスキームの全体像を示している。

電力会社は、石炭火力発電所建設の際の銀行借り入れ債務を、CDSによって代替することで、銀行借り入れより低コスト(3~4%)で資金調達する。規制州の電力会社は保有発電所から、8~11%のリターンを得ることが定められていることから、差額分の5~7%の資金的余剰を得ることになり、これを解体費用に充当するとともに、転換する再エネ事業の事業費にも充当できる。

日本での適用

日本では、筆者らも関わっている研究者グループは、『移行ファイナンス(トランジション・ファイナンス)のガイダンス(最終報告)』という報告書を出している(トランジション・ファイナンス研究会2020)。ただし、この報告書などを含めた日本の議論では、再エネ投資のコスト調達は可能であるものの、石炭火力の閉鎖コストを含めるかところまで視野は広げていない。また、日本のサステナビリティ・リンク・ボンド(SLB)は、目標と資金使途が明確にはつながっていない。経済産業省が検討しているトランジション・ファイナンスも、火力発電全体の維持および高効率化、石炭ガス化、水素・アンモニア混焼、炭素回収・利用・貯留(CCUS)などの新技術導入に焦点が合わさっている。すなわち、真のトランジションを果たす視点が乏しい。

故に、「日本版CDS」が、年金などの長期投資家にとって魅力ある投資対象になる可能性はある。その際には、トランジション後の電力価格(CO2排出削減コストを含めて)の低下、省エネおよび再エネ投資の拡大による地元の雇用増大、石炭火力などによる大気汚染物質の排出削減などのメリットを具体的に、投資家、社会などに示す必要があり、それによって、電力需要家、労働者、地域コミュニティの支持も得られることが期待される。

結びに代えて

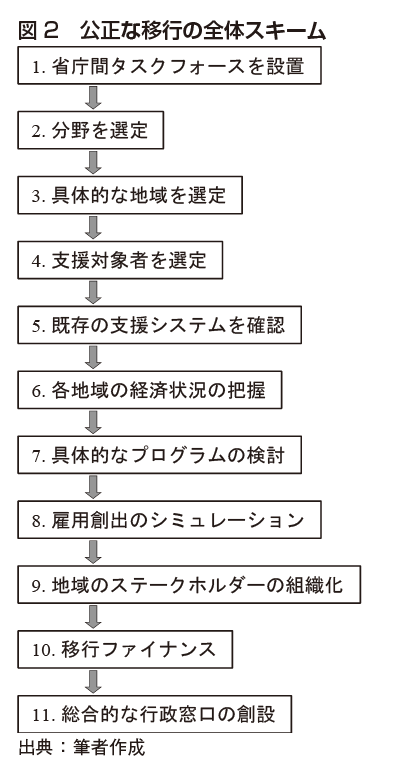

米国では、公正な移行に関して、2021年1月のバイデン政権発足直後に国家気候アドバイザー、大統領補佐官、財務省長官、内務省長官などから成る「省庁間石炭産業の公正な移行に関するタスクフォース」と呼び得る組織を設置している。このタスクフォースは、図2で示したような全体的なスキームの下、すでに全米で25ヵ所を対象地域として選定し、2022年度で7,250万ドルを投入する予定である。

一方、日本では、公正な移行に関して「誰一人、取り残さない」というスローガンは聞かれるものの、それ以上の具体的な議論はほぼ皆無である。雇用転換を具体的に語ること自体がタブーである感すらある。しかし、このままでは、他国が公正な移行を着実に進める中、まさに日本だけが取り残され、再エネや省エネによる新たな雇用創出が行われないまま、最終的に国際競争力の低下による雇用喪失だけが発生する可能性がある。まさに危機的状況に気付かずに破局を迎える「茹でガエル」であり、そのようなシナリオを阻止するための英知と勇気が求められている。

・ 明日香壽川・藤井良広(2022)「日本における脱炭素トランジション・ファイナンスの可能性:石炭火力債務証券化を中心に」

・ トランジション(移行)ファイナンス研究会(2020)「移行ファイナンス(トランジションファイナンス)」のガイダンス(最終報告)2020 年10 月2 日